安波福公布2023年第二季度财务业绩:增长势头持续,利润大幅上升

摘要:致力于使出行更安全、更绿色、更互联的全球科技公司安波福公司(纽约证券交易所代码:APTV)公布了2023年第二季度财务业绩。按美国公认会计准则计算,第二季度每股收益0.84美元;若不计特殊项目,每股收益1.25美元。

致力于使出行更安全、更绿色、更互联的全球科技公司安波福公司(纽约证券交易所代码:APTV)公布了2023年第二季度财务业绩。按美国公认会计准则计算,第二季度每股收益0.84美元;若不计特殊项目,每股收益1.25美元。

第二季度财务业绩要点:

• 按美国公认会计准则计算,营业额为52亿美元,同比增长28%

• 考虑汇率、商品变动及收购等因素,实际营业额增长25%,高于市场10个百分点(同期安波福所在市场平均增长15%)

• 按美国公认会计准则计算,净收入2.29亿美元,每股收益0.84美元

• 若不包括特殊项目,实际每股收益1.25美元

• 按美国公认会计准则计算,营运收入利润率为7.9%

• 调整后实际营运利润率10.2%,调整后营业利润为5.3亿美元;税息折旧及摊销前利润率为13.4%,税息折旧及摊销前利润为6.95亿美元

• 营运现金收入5.35亿美元

• 通过股票回购向股东返还2800万美元

上半年财务业绩要点:

• 按美国公认会计准则计算,营业额为100亿美元,同比增长22%

• 考虑汇率、商品变动及收购等因素,实际营业额增长20%,高于市场8个百分点(同期安波福所在市场平均增长12%)

• 按美国公认会计准则计算,净收入3.75亿美元,每股收益1.38美元

• 若不包括特殊项目,实际每股收益2.16美元

• 按美国公认会计准则计算,利润率为7.6%

• 调整后实际营运利润率9.7%,调整后营业利润为9.67亿美元;税息折旧及摊销前利润率为12.9%,税息折旧及摊销前利润为12.89亿美元

• 营运现金收入5.26亿美元

• 通过股票回购向股东返还9800万美元

“安波福第二季度的营业额和调整后营业利润创历史新高,这体现了我们整个投资组合的持续增长以及稳健的运营执行,”安波福全球总裁兼首席执行官凯文•克拉克表示。“在我们面向下一代电气化、软件定义汽车的智能汽车架构解决方案、软件能力和先进计算平台的推动下,我们继续获得了总额超过200亿美元的新业务。我们上半年的强劲表现证明,安波福作为全球技术领导者有能力充分利用关键大趋势,并表明我们对全年最新预期充满信心。”

2023年第二季度业绩

截至2023年6月30日,根据美国公认会计准则计算,公司报告的第二季度营运额为52亿美元,较上年同期增长28%。考虑汇率、大宗商品变动和收购等因素,公司第二季度实际营业额增长25%。具体体现在亚洲市场增长33%(其中中国市场增长41%)、欧洲市场增长28%、北美市场增长19%、南美洲市场增长20%。

按美国公认会计准则计算,公司2023年第二季度净收入2.29亿美元,每股收益0.84美元,上年同期公司净利润损失为6100万美元,每股损失0.23美元。第二季度调整后净收入(非公认会计准则财务指标,定义见下文)为3.56亿美元,每股收益1.25美元,上年同期调整后净收入为6200万美元,每股收益0.22美元。

第二季度调整后的营业利润为5.3亿美元(非公认会计准则财务指标,定义见下文),上年同期为2.13亿美元。调整后营运利润率为10.2%,上年同期为5.3%,反映出我们的营收增长超出市场10%、全球汽车产量和定价的增加、以及最近收购的结果。折旧和摊销费用总计2.24亿美元,比上年同期的1.93亿美元有所增加。

第二季度的利息开支总额为7200万美元,高于上年同期的5600万美元,这主要反映了我们可变利率债务的利率上升。

2023年第二季度的税收支出为3000万美元,有效税率约为9%,这反映了地域组合的有利变化以及税收有利变化带来的离散影响。2022第二季度的税务支出为1600万美元,有效税率为100%,这受到收入地域组合和某些未确认税收优惠的司法管辖区损失增加的影响,包括乌克兰和俄罗斯冲突产生的费用影响。

公司第二季度经营活动的净现金流为5.35亿美元,上年同期为9500万美元。

2023年上半年业绩

截至2023年6月30日,根据美国公认会计准则计算,公司报告的上半年营运额为100亿美元,较上年同期增长22%。考虑汇率、大宗商品变动和收购等因素,公司上半年实际营业额增长20%。具体体现在欧洲市场增长26%、亚洲市场增长19%(其中中国市场增长19%)、北美市场增长16%、南美洲市场增长16%。

按美国公认会计准则计算,公司2023年上半年净收入为3.75亿美元,每股收益1.38美元,上年同期公司净收入为1200万美元,每股收益0.04美元。上半年调整后净收入为6.14亿美元,每股收益2.16美元,上年同期调整后净收入为2.42亿美元,每股收益0.85美元。

2023年上半年调整后的营业利润为9.67亿美元,上年同期为5.37亿美元。调整后营运利润率为9.7%,上年同期为6.5%,反映出我们营收增长超出市场8%、全球汽车产量和定价的增加、以及最近收购的结果。折旧和摊销费用总计4.4亿美元,上年同期为3.84亿美元。

2023年上半年的利息开支总额为1.39亿美元,上年同期为9900万美元,这反映了我们在2022年第一季度因预计收购风河公司而发行的25亿美元债务的影响、以及我们可变利率债务的利率上升。

2023年上半年的税收支出为6400万美元,有效税率约为10%,这反映了地域组合的有利变化以及税收有利变化带来的离散影响。上年同期的税收费用为3700万美元,有效税率约为19%。这受到收入地域组合和某些未确认税收优惠的司法管辖区损失增加的影响,包括乌克兰和俄罗斯冲突产生的费用影响。

2023年上半年经营活动的净现金流为5.26亿美元,上年同期为1.07亿美元。截止至2023年6月30日,公司拥有现金及现金等价物13亿美元,总可用流动资金38亿美元。

股份回购计划

在 2023 年第二季度,公司以约 2,800 万美元的价格回购了30万股股票,剩余约19亿美元可用于未来的股票回购。2023上半年公司以约9,800万美元回购了90万股股票。所有回购股份均已注销。

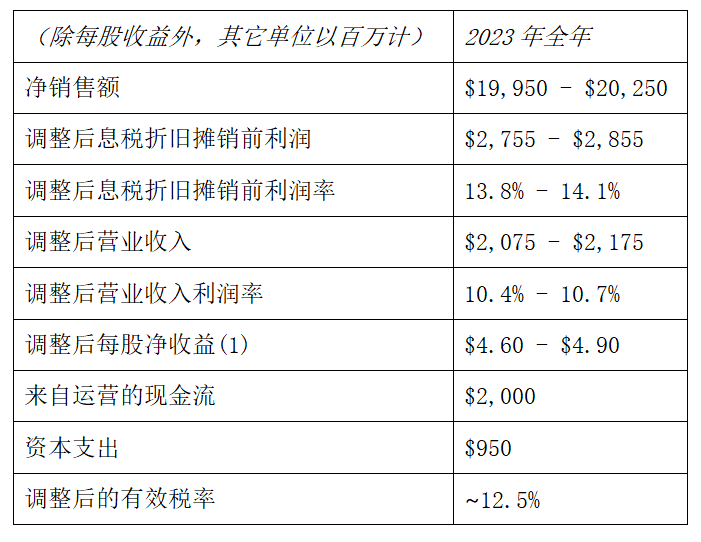

2023年全年展望

公司2023年全年财务预期如下:

注(1)公司2023年全年财务展望包括安波福将从Motional合资企业的业绩中确认的约每股1.1美元的预期股权损失。

非公认会计准则财务信息的使用

本新闻稿包含安波福公司按照非美国通用会计准则列示的财务业绩的信息。具体而言,调整后的营运收入、调整后的净收入、调整后的每股净收益和融资前现金流均为非通用会计准则的财务指标。调整后的营运收入指利息支出前的净收入、其它收入/支出、净额、所得税开支、权益收入或亏损、税后净额、非连续性营运收入或亏损、税后净额、重组、其它收购及组合项目成本、资产减值、业务剥离收益或亏损,以及与收购相关的递延补偿。其它收购和组合项目成本包括因整合收购业务及计划并执行产品组合转型举措所产生的成本,包括业务、产品收购和资产剥离。调整后的经营利润率定义为调整后的经营利润占净销售额的百分比。

调整后的净收入为重组前归属于安波福的净利润和其它特殊项目,包括其税收影响。调整后的每股净收益表示调整后的净收入除以该期间股票的加权平均数量。融资前现金流量表示经营活动从持续经营中提供的现金加上(用于)投资活动提供的现金,根据业务收购的购买价格和剥离的净收益进行调整停止运营和其它重要业务。

公司管理层认为,本新闻稿中使用的非美国通用会计准则财务指标对管理层和投资者分析公司的财务状况、运营结果和流动性有参考作用。管理层认为,调整后的收入增长、调整后的营运收入、调整后的净收入、调整后的每股净收入和融资前的现金流量等指标是评估公司持续财务业绩的有用指标,与相应的公认会计准则衡量标准相协调,通过排除管理层认为不代表公司核心业务绩效并可能掩盖真实业务表现及趋势的项目,提高各时期之间的业务可比性。管理层还将这些非 GAAP 财务指标用于内部规划和预测目的。

非公认会计准则指标不应孤立地考虑,或替代我们根据公认会计原则编制的报告结果,并且可能无法与其它公司类似标题的衡量标准类比。

责任编辑:苏城

网友评论